El nuevo desarrollo de la norma 13ª de registro y valoración del PGC“Impuesto sobre beneficios”

El pasado 16 de febrero del presente año se publicó en el BOE la Resolución de 9 de febrero de 2016, del Instituto de Contabilidad y Auditoría de Cuentas (en adelante RICAC16), por la que se desarrolla las normas de registro, valoración y elaboración de las cuentas anuales para la contabilización del Impuesto sobre beneficios.

La Resolución de 9 de febrero de 2016 (RICAC16) deroga, como no podía ser de otro modo, la resolución de 9 de octubre de 1997 que regulaba ciertos aspectos de la antigua norma de registro y valoración 16ª del PGC del 90 referida al Impuesto sobre beneficios.

La norma sigue basando la contabilización del Impuesto sobre beneficios en el denominado enfoque del balance, que ya se recogía en la vigente norma de registro y valoración nº 13 del PGC del 2007, en contraposición al conocido como enfoque de la cuenta de pérdidas y ganancias que establecía el PGC de 1990.

Recordemos:

I. Enfoque basado en la cuenta de resultados. (Antiguo PGC 1990)

Se basa en las diferencias entre los ingresos y gastos contables y los fiscales. Según este método las diferencias que surgen entre el beneficio contable y la base imponible del impuesto vienen dadas por las divergencias que puedan existir entre los criterios contables y fiscales a la hora de imputar gastos o ingresos al resultado del ejercicio.

Estas diferencias son de dos tipos:

a) Diferencias permanentes. Son aquellas partidas que forman parte del resultado contable, pero que no se incluyen, ni se incluirán nunca, a menos que se produzca un cambio en la legislación, en la base imponible del Impuesto sobre beneficios. Puede también suceder el caso contrario, partidas que forman parte de la base imponible y que no se incluyen en el saldo de la cuenta de pérdidas y ganancias. (Por ejemplo las multas y sanciones tributarias).

b) Diferencias temporales. Surgen como consecuencia del desfase entre el devengo contable y la imputación fiscal de ingresos y gastos. Aparecen cuando no coinciden el periodo en que los importes se imputan a la cuenta de pérdidas y ganancias y a la base imponible, por lo que estas diferencias tienden a desaparecer tarde o temprano cuando este desfase en el devengo desaparece. (El típico ejemplo son las diferencias en los coeficientes de amortización contable y fiscal que suponen contabilizar más o menos gasto por dotación amortización a la cuenta de resultados).

II. Enfoque basado en el balance. (Actual PGC 2007)

Se basa en las diferencias entre las valoraciones de los activos y pasivos a efectos contables y fiscales. Para contabilizar el efecto impositivo se parte de las diferencias temporarias que se producen en elementos del balance.

La diferencia entre la base fiscal (valor fiscal) de un activo o pasivo y su valor contable da lugar a la aparición de la diferencia temporaria, que puede ser imponible o deducible. Esta diferencia multiplicada por el tipo impositivo, dará lugar a un pasivo o activo por impuesto diferido. El tipo impositivo será el esperado en el momento de su reversión según la normativa que esté vigente o aprobada y pendiente de publicación en la fecha de cierre del ejercicio.

Es digno de mención como la introducción de la resolución comenta y explica de forma pormenorizada la esencia de cada uno de los artículos que la forman, siendo muy recomendable su lectura previa o dirigirnos a ella en algún momento de duda.

La resolución se divide en veintidós artículos, una Disposición derogatoria, como ya hemos indicado deroga a su predecesora del 97 y una Disposición final que establece la entrada en vigor a partir del 1 de enero de 2015, por tanto en el cierre y cuentas anuales que se presentarán este año 2016 ya la tendremos que tener en cuenta.

El Capítulo V desarrolla el efecto impositivo en ciertos regímenes especiales de tributación tales como los basados en la imputación de rentas (desde el punto de vista de la entidad transparente y del socio o partícipe de esta) o el régimen de consolidación fiscal.

El artículo 9 establece las reglas de registro en las entidades en régimen de atribución de rentas y en síntesis podemos destacar:

1. Para entidades que imputan a sus socios o participes solo parte de la renta obtenida, y siempre que con posterioridad se altere la proporción de la base imponible por la que tributa, se tendrá que realizar el correspondiente ajuste en los activos y pasivos por impuesto diferido que ya se hayan contabilizado.

2. El importe de los activos por impuesto corriente (cantidades retenidas, pagos fraccionados e ingresos a cuenta) que son atribuibles a los socios y no recuperables por la sociedad, debe figurar en la cuenta de pérdidas y ganancias dentro de la partida “Otros Impuestos”, es decir, en el caso de que la imputación de renta sea al 100% respecto a los socios, las retenciones y pagos a cuenta se imputarán a estos y por tanto supondrán la contabilización en esta partida de la cuenta de pérdidas y ganancias.

3. A efectos del registro contable del Impuesto sobre beneficios, en estas sociedades transparentes, la resolución desarrolla la cuenta del PGC número 632 con la siguiente denominación a nivel de cuenta y subcuenta.

Recogen las cantidades retenidas, pagos fraccionados, ingresos a cuenta y las cuotas imputadas a las entidades transparentes, que superen la cantidad resultante de minorar la cuota íntegra del impuesto en las deducciones y bonificaciones y no pueden ser objeto de recuperación por parte de estas.

Como hemos indicado antes, figurará en la partida de “Otros impuestos” de la cuenta de pérdidas y ganancias.

El artículo 10 se refiere a la forma de actuar por parte de los socios o participes de las entidades transparentes respecto al registro del impuesto:

1. La base imponible imputada por el socio o partícipe se tratará como una diferencia permanente (ya que no forma parte integrante del resultado contable de este). En caso de que al momento de imputar la renta se prevea que esta pasará a formar parte, tarde o temprano, del resultado contable en el socio o partícipe, la diferencia se reflejará como temporaria.

2. Los activos por impuesto corriente (retenciones, pagos fraccionados, ingresos a cuenta y cuotas satisfechas) imputados a los socios por parte de la entidad transparente, minoran contablemente el Impuesto sobre beneficios devengado en el ejercicio, pudiendo emplear la cuenta 638 Ajustes positivos en la imposición sobre beneficios con cargo a la cuenta 4732 Hacienda Pública, retenciones y pagos a cuenta. Esta forma de actuar contablemente en sede del socio encaja con lo indicado, respecto a las retenciones y pagos a cuenta no recuperables por la entidad transparente, en el artículo 9.

El artículo 11 se refiere al régimen de consolidación fiscal y cómo debe figurar el gasto devengado por Impuesto sobre beneficios en la cuenta de pérdidas y ganancias de una sociedad integrante del grupo fiscal, individualmente considerada.

Se tendrán en cuenta en cada sociedad integrante del grupo fiscal, las diferencias temporarias y permanentes producidas por la eliminación de resultados derivada del proceso de determinación de la base imponible consolidada, además de imputar las deducciones y bonificaciones generadas dentro del grupo fiscal a las sociedades que las generaron.

La resolución establece las reglas a aplicar para el cálculo del gasto por Impuesto sobre beneficios en cada sociedad individualmente, respecto a las diferencias temporarias, deducciones, bonificaciones, retenciones e ingresos a cuenta y bases imponibles negativas individuales generadas dentro del grupo fiscal.

Respecto a las bases imponibles, en el caso de que el grupo compense la base imponible negativa generada por una sociedad integrante, será necesario contabilizar un crédito para esta y un débito para la sociedad o sociedades que lo han compensado. En la parte no compensada en el seno del grupo, la sociedad que lo genera, siempre respetando el principio de prudencia, contabilizará el correspondiente crédito por pérdidas a compensar, proponiéndonos la utilización de la cuenta 4749 “Créditos por pérdidas a compensar en régimen de declaración consolidada del ejercicio”.

Las deducciones y bonificaciones de la cuota del Impuesto sobre beneficios afectan al impuesto de cada sociedad en el importe efectivo que sea aplicable en el seno del grupo fiscal y no por el importe que correspondería a cada sociedad en tributación individual.

Los ingresos a cuenta y las retenciones se imputarán a la sociedad que las ha generado, finalmente si el resultado del impuesto es a devolver, supondrán un crédito contra la sociedad matriz del grupo fiscal que es la legitimada para presentar el modelo del IS ante la Administración Tributaria, por ser ella la que recibirá la devolución solicitada por el grupo.

El Capítulo VIII es exclusivamente para el artículo 18 que introduce la contabilización de provisiones y contingencias derivadas del Impuesto sobre beneficios.

El ICAC ya emitió la consulta nº 10 en el BOICAC nº 75/2008, sobre cuál debe ser la contrapartida del abono a la cuenta de provisiones para impuestos tanto por la cuota y los intereses de ejercicios anteriores que ahora aparece en esta RICAC16.

En la RICAC16:

1. Si ha existido un error, la cuenta 141 “Provisión para impuestos” se abonará con cargo a reservas por la cuota y los intereses de ejercicios anteriores, cuando no se registraron en dichos ejercicios siendo procedente hacerlo, tal como indica la norma de registro y valoración nº 22 del PGC.

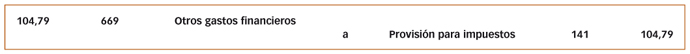

2. Si no ha existido error y el registro en ejercicios previos fue correcto o se ha producido un cambio de estimación (consecuencia de la obtención de información adicional, de una mayor experiencia o del conocimiento de nuevos hechos), los ingresos y gastos se registrarán de acuerdo con su naturaleza en cuentas del subgrupo 63 por la cuota y del subgrupo 66 por los intereses de demora.

3. La sanción se contabilizará como un gasto de naturaleza excepcional directamente a la cuenta de pérdidas y ganancias a través de la cuenta 678 Gastos excepcionales.

La introducción de la norma (RICAC16) establece que en ningún caso resultará aceptable justificar la ausencia de registro de una obligación por la eventualidad de que se produzca o no una comprobación administrativa, ni tampoco calificar la obligación como remota cuando surja una discrepancia como consecuencia de la citada comprobación o inspección, o a raíz de los criterios mantenidos por la Administración Pública o por los Tribunales de Justicia sobre hechos de similar naturaleza a los que se refiere la obligación.

Parece que con esta aclaración que el ICAC incorpora en la introducción terminarán las discrepancias entre los criterios que a este respecto mantienen los auditores y las empresas auditadas.

Por otro lado, el que se deba contabilizar una provisión por posibles contingencias fiscales (estimadas y no originadas por un acta de inspección necesariamente) e informar de ello en la memoria es como invitar a la Agencia Tributaria a cenar esperando conseguir que te den unas palmaditas en la espalda y agradezcan tu forma de actuar, nada más lejos de la realidad.

Veamos un ejemplo:

Una Sociedad ha contabilizado la liquidación del Impuesto sobre Sociedades del ejercicio 2015, en dicha liquidación han consignado una deducción por actividades de investigación y desarrollo para un nuevo producto que no existe en el mercado por importe de 5.000 u.m. Pasados unos meses la dirección técnica de la empresa informa que se está muy al límite respecto a la consideración de los gastos como de investigación y desarrollo pudiendo no ser deducibles los importes consignados en la liquidación de 2015.

La sociedad estima que hasta pasados 2 años no se producirá una comprobación tributaria de este ejercicio y calcula un factor de actualización del 3,5%. Por último los intereses de demora se estiman en un 5% anual.

Solución:

Además de remitirnos a la RICAC16 debemos aplicar lo establecido en la norma de registro nº 15 del PGC “Provisiones y contingencias” que establece;

“De acuerdo con la información disponible en cada momento, las provisiones se valorarán en la fecha de cierre del ejercicio por el valor actual de la mejor estimación posible del importe necesario para cancelar o transferir a un tercero la obligación, registrándose los ajustes que surjan por la actualización de la provisión como un gasto financiero conforme se vayan devengando.”

Por tanto, debemos contabilizar un pasivo por importe de: 5.000 * (1+0.035)^(-2) = 4.667,55 u.m.

Por los intereses de demora devengados hasta el 31/12/2015, esto es 5 meses (de agosto a diciembre):

(5.000 * 0.05 * 153) / 365 = 104,79 u.m.

A finales del ejercicio siguiente ya ha pasado un año y solo queda otro para la posible comprobación administrativa del impuesto de 2015.

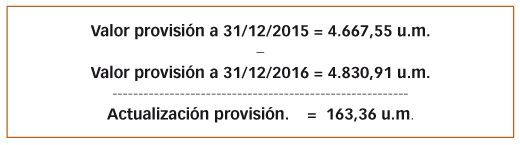

Por tanto por la actualización de la provisión: 5.000 * (1+0.035)^(-1) = 4.830,91 u.m.

Por los intereses de demora devengados en un ejercicio completo.

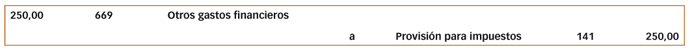

(5.000 * 0.05 * 365) / 365 = 250 u.m.

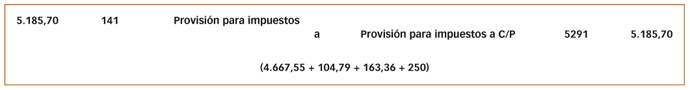

Por último reclasificamos la provisión de largo a corto plazo por quedar menos de un año para su eventual desembolso a través de una revisión administrativa.