60 cuestiones a tener en cuenta en la Declaración de la Renta 2018

El Reglamento del Impuesto de la Renta de las Personas Físicas ha introducido importantes novedades para la declaración del ejercicio fiscal 2018. La campaña, que comenzó el pasado 2 de abril, finalizará el día 1 del próximo mes de julio. En este artículo destacamos una serie de cuestiones a tener en cuenta para afrontar con plenas garantías estas novedades: las reducciones por rendimiento de trabajo, la tributación de los premios de lotería, las prestaciones y deducción por maternidad, la deducción por familia numerosa o personas con discapacidad a cargo son algunas de ellas.

En los últimos años, se han modificado diferentes aspectos del IRPF. En el siguiente listado destacamos las cuestiones que te recomendamos revisar a la hora de afrontar la declaración de la Renta:

1. Importe exento de las becas públicas y de las concedidas por entidades beneficiarias del mecenazgo para cursar estudios. El importe exento de la beca para cursar estudios reglados se eleva a 6.000 € anuales. Cuando la beca tenga por objeto compensar gastos de transporte y alojamiento para la realización de estudios reglados del sistema educativo, hasta el nivel de máster incluido, la exención sube a 21.000 € anuales. Respecto de las becas para la realización de estudios de doctorado, la exención será de 21.000 €. Y cuando los estudios se realicen en el extranjero, el importe exento es 24.600 €.

2. Prestaciones o retribuciones por maternidad o paternidad en 2018: la AEAT advierte que el programa de ayuda Renta WEB ofrecerá los datos fiscales incorporando tales prestaciones/retribuciones como rentas exentas y las retenciones soportadas como plenamente deducibles.

3. Límite máximo en la exención de las indemnizaciones por despido del trabajador: 180.000 €.

4. Ya no existe la exención hasta 1.500 € anuales de los dividendos y participaciones en beneficios contemplados en las letras a) y b) del artículo 25.1 LIRPF.

5. Están exentas las rentas mínimas de inserción establecidas por las Comunidades Autónomas, y para otras ayudas públicas: importe máximo anual conjunto de 1,5 veces el IPREM.

6. Están exentas las ayudas concedidas a las víctimas de delitos violentos a que se refiere la Ley 35/1995, y las previstas en la Ley Orgánica 1/2004, de Protección contra la Violencia de Género, y demás ayudas públicas satisfechas a víctimas de violencia de género por tal condición.

7. Reducción por obtención de rendimientos del trabajo del artículo 20 LIRPF: el límite de rendimientos netos para aplicarla es 16.825 €; para contribuyentes con rendimientos netos inferiores a 13.115 €, la reducción es de 5.565 € anuales. Estas cantidades entran en vigor plenamente en 2019. En 2018, se prorratean desde la entrada en vigor de la LPGE el 5-7-2018.

8. Cuantía fija de deducción para todos los trabajadores de 2.000 € para determinar tus rendimientos netos. Esta cantidad se incrementa en casos de aceptación de un puesto de trabajo en otro municipio (2.000 € más) o de trabajadores activos con discapacidad (3.500 € hasta 65 % de discapacidad o 7.750 € más del 65 % de discapacidad).

9. Retribuciones en especie por gastos de estudio exentos para la capacitación o reciclaje del personal: dentro de dichos gastos de estudio exentos, se encuentran los financiados por otras empresas o entidades distintas del empleador, siempre que dichas empresas o entidades comercialicen productos para los que resulte necesario disponer de una adecuada formación por parte del trabajador.

10. Rendimientos del trabajo exentos por gastos por comedores de empresa: la cuantía diaria exenta de las fórmulas indirectas de prestación del servicio de comedor, esto es, los vales-comida o documentos similares, tarjetas o cualquier otro medio electrónico de pago que se entregan al trabajador para atender dicha necesidad, es de 11 €.

11. Reducción en rendimientos del capital inmobiliario: 60 % para todos los arrendamientos de vivienda.

12. Reducción del 30 % por rendimientos con un período de generación superior a dos años, así como los calificados reglamentariamente como obtenidos de forma irregular. La cuantía sobre la que puedes aplicar esta reducción no puede superar los 300.000 € anuales.

13. La distribución de la prima de emisión de acciones o participaciones cuando se trate de valores no negociados, tributa con el límite de la diferencia entre el valor de los fondos propios de las acciones o participaciones y su valor de adquisición.

14. Ya no existe la compensación fiscal para los rendimientos derivados de capitales diferidos procedentes de contratos de seguro de vida o invalidez y para los rendimientos obtenidos por la cesión a terceros de capitales propios procedentes de instrumentos financieros, por contratos de seguros o instrumentos financieros contratados antes de 20-1-2006.

15. Si un trabajador autónomo utiliza parte de su vivienda habitual en su actividad económica, puede deducir los gastos de suministros (agua, gas, electricidad, telefonía e Internet, etc.) correspondientes a la parte de la vivienda habitual afecta a la actividad económica, en el porcentaje resultante de aplicar el 30 % a la proporción existente entre los metros cuadrados de la vivienda destinados a la actividad respecto a su superficie total, salvo que pruebe un porcentaje superior o inferior.

16. Rendimientos procedentes de una entidad de profesionales en cuyo capital participe un contribuyente: son rendimientos de actividad económica los derivados de actividades profesionales que procedan de esa entidad siempre que el contribuyente esté incluido a tal efecto en el Régimen especial de trabajadores autónomos de la Seguridad Social o mutualidad alternativa.

17. Actividad de arrendamiento de bienes inmuebles: solo se exige tener una persona empleada con contrato laboral y a jornada completa, dedicada a la gestión del arrendamiento para tener la consideración de actividad económica suprimiéndose el requisito del local.

18. Régimen de estimación directa simplificada: respecto a los gastos de difícil justificación y provisiones, se limita la cuantía deducible a 2.000 € anuales.

19. Límites cuantitativos para tributar en régimen de estimación objetiva en IRPF:

— Volumen de ingresos en el año inmediato anterior superior a 250.000 € para el conjunto de actividades económicas, excepto agrícolas, ganaderas y forestales. Se computan todas las operaciones, exista o no obligación de expedir factura. Las operaciones en las que exista obligación de expedir factura cuando el destinatario sea empresario, no pueden superar 125.000 €.

— Volumen de ingresos para el conjunto de actividades agrícolas, forestales y ganaderas superior a 250.000 €.

— Volumen de compras en bienes y servicios en el año inmediato anterior, excluidas las adquisiciones de inmovilizado, superior a 250.000 €. Dentro de este límite se tienen en cuenta las obras y servicios subcontratados y se excluyen las adquisiciones de inmovilizado.

20. La orden de módulos para 2018 mantiene la cuantía de los signos, índices o módulos de ejercicios anteriores, y las instrucciones de aplicación. También mantiene la reducción del 5 % sobre el rendimiento neto de módulos derivada de los acuerdos alcanzados en la Mesa del Trabajo Autónomo, y se reduce el índice de rendimiento neto aplicable a la actividad agrícola de obtención de arroz. Se mantiene la reducción sobre el rendimiento neto para las actividades económicas desarrolladas en Lorca.

21. Se aplica el criterio de cobro a la imputación de las ganancias patrimoniales derivadas de ayudas públicas.

22. Tributan como rendimientos de capital mobiliario las reducciones de capital de valores no admitidos a negociación con devolución de aportaciones y no procedentes de beneficios no distribuidos.

23. Recuerda que ya no existen coeficientes de actualización de valores de adquisición en la transmisión de inmuebles. Estos coeficientes eran fijados cada año por las LPGE hasta 2014.

24. Están exentas las ganancias obtenidas por personas mayores de 65 años en la transmisión de elementos patrimoniales, siempre que el importe total obtenido por la transmisión se destine en el plazo de 6 meses a constituir una renta vitalicia asegurada a su favor, la cantidad máxima total que podrá destinarse a constituir la renta vitalicia será de 240.000 €.

25. Para los coeficientes de abatimiento o reductores en la transmisión de elementos patrimoniales adquiridos antes de 31-12-1994, hay un límite o «Cupo Vital» por contribuyente de 400.000 € del valor de transmisiones, aplicable al conjunto de transmisiones durante toda la vida del contribuyente, con independencia de que la transmisión de cada bien se produzca en distintos periodos. Rebasado el cupo, al exceso ya no se aplica los coeficientes de abatimiento. El límite es del valor de las transmisiones, no de las ganancias.

26. Cuando un contribuyente pierde su residencia fiscal en España, las ganancias patrimoniales tributan por las diferencias positivas entre el valor de mercado de las acciones o participaciones en cualquier tipo de entidad, incluidas instituciones de inversión colectiva, y el valor de adquisición.

27. Importe obtenido por transmisión de derechos de suscripción procedentes de valores admitidos a negociación: se califica como ganancia patrimonial sometida a retención para el transmitente en el período impositivo en que se formalice la transmisión, cualesquiera que sean las condiciones de cobro pactadas. Retención que debe efectuar la entidad depositaria y, en su defecto, el intermediario financiero o fedatario público que haya intervenido en la operación, siendo el tipo de retención el 19 %.

28. Integración en la renta del ahorro todas las ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales, con independencia de su plazo de generación. Solo se integran en la renta general las ganancias y pérdidas patrimoniales que no deriven de la transmisión de elementos patrimoniales.

29. Límite del 25 % para la compensación del saldo negativo que resulta de integrar y compensar entre sí las ganancias y pérdidas patrimoniales que se integran en la renta general, con el saldo positivo de los rendimientos e imputaciones de rentas de la propia renta general.

30. Compensación del 25 % del saldo negativo de rendimientos del capital mobiliario de la renta del ahorro con saldos positivos de ganancias y pérdidas de la renta del ahorro y viceversa. De la misma forma y con el mismo límite en sentido inverso, es decir, del saldo negativo de ganancias y pérdidas patrimoniales con el saldo positivo de rendimientos del capital mobiliario.

31. Ventanas de liquidez de los derechos consolidados de planes de pensiones, sistema individual y asociado, y de derechos económicos de las mutualidades de previsión social, planes de previsión asegurados y planes de previsión social empresarial, sin necesidad de que se produzcan las contingencias cubiertas, cuando correspondan a aportaciones, primas o contribuciones satisfechas con más de 10 años de antigüedad: para los derechos económicos o consolidados correspondientes a aportaciones, primas o contribuciones realizadas hasta el 31-12-2015, son disponibles a partir del 1-1-2025.

32. Límites fiscales de reducción: 8.000 € y del 30 % en todo caso, sin aumentos a partir de cierta edad, por aportaciones planes de pensiones, mutualidades de previsión social, planes de previsión asegurados, seguros que cubran el riesgo de dependencia severa o gran dependencia y planes de previsión social empresarial.

33. Límite de reducción por aportaciones a sistemas de previsión social empresarial a favor del cónyuge del contribuyente: 2.500 €.

34. Se aplican los mismos importes de los mínimos del contribuyente, descendientes, ascendientes y discapacidad desde 2015.

35. Para aplicar el mínimo por ascendiente que fallezca antes del 31 de diciembre, de 1.150 €, es necesario que el contribuyente haya convivido con aquel, al menos, la mitad del período comprendido entre el inicio del período y la fecha de fallecimiento.

36. Se equipara la dependencia a la convivencia, salvo que el contribuyente esté satisfaciendo anualidades por alimentos a favor del descendiente.

37. A efectos de los mínimos se equipara a los descendientes los casos de tutela y acogimiento en los términos previstos en la legislación civil o, fuera de los casos anteriores, a quienes tengan atribuida por resolución judicial su guarda y custodia.

38. Tipos de gravamen de la base liquidable general: hay 5 tramos. El marginal máximo de la tarifa estatal es 22,5 %, al que hay que añadir la tarifa autonómica, y si es igual a la estatal el marginal máximo será del 45 %.

39. Escala para gravar la base liquidable del ahorro: el tipo máximo para rentas superiores a 50.000 €, es el 23 % (estatal + autonómico).

40. El porcentaje de deducción por inversión en empresas de nueva o reciente creación, es del 30 % y la base máxima es 60.000 €.

41. Suprimidas las deducciones en cuota por cuenta ahorro empresa y por alquiler de la vivienda habitual. Para esta última, existe un régimen transitorio para los contratos celebrados antes de 1-1-2015.

42. Deducción por inversiones en elementos nuevos del inmovilizado material y de las inversiones inmobiliarias afectos a actividades económicas.

43. Deducción por donativos del 20 % de las cuotas de afiliación y las aportaciones a partidos políticos, federaciones, coaliciones o agrupaciones de electores. Base máxima: 600 € anuales.

44. Porcentajes de deducción por donativos a entidades sin fines lucrativos acogidas a la Ley 49/2002: 30 %. 75 % para los primeros 150 € de base de deducción. Se incrementa al 35 % por fidelización entre aportante y misma entidad beneficiaria 2 años inmediatos anteriores.

45. Están excluidas del régimen de atribución de rentas las sociedades civiles con personalidad jurídica y objeto mercantil, que ahora son contribuyentes del IS.

46. Régimen de trabajadores desplazados a territorio español: excluidos los deportistas profesionales a que se refiere el Real Decreto 1006/1985, suprimido el límite de rentas de 600.000 € con determinadas excepciones; pueden seguir aplicando el régimen especial, según la normativa vigente a 31-12-2014, los desplazados a territorio español antes de 1-1-2015; pueden optar por este régimen los desplazados por adquirir la condición de administrador de una entidad en cuyo capital no participe el contribuyente o, al menos, que la participación no determine el carácter de entidad vinculada; no se exige que los trabajos se realicen en España y que los rendimientos del trabajo obtenidos en dicho territorio no estén exentos; se gravan acumuladamente las rentas obtenidas en territorio español durante todo el año natural, sin compensación entre aquellas.

47. Régimen de exit tax o impuesto de salida. Bajo la denominación «Ganancias patrimoniales por cambio de residencia», grava como renta del ahorro las plusvalías tácitas por acciones y participaciones de cualquier tipo de entidad, generadas hasta que se deja de ser residente y contribuyente del IRPF, siempre que haya sido contribuyente al menos durante 10 de los 15 períodos anteriores al último que deba declararse como tal. Es necesario que el valor de mercado de las acciones o participaciones exceda, conjuntamente, de 4.000.000 de € o que, en otro caso, el porcentaje de participación supere el 25 % con un valor de mercado de la participación en dicha entidad que exceda de 1.000.000 de €.

48. Límite para la obligación de declarar: 12.643 € para los perceptores de rendimientos del trabajo.

49. Se exime de la obligación de presentar declaración cuando se obtengan ganancias patrimoniales derivadas de ayudas públicas de reducida cuantía hasta 1.000 € anuales.

50. Suprimida la deducción por obtención de rendimientos de trabajo o de actividades económicas (antiguo artículo 80.bis LIRPF).

51. Deducción por maternidad (artículo 81 LIRPF): se incrementa el incentivo fiscal en 1.000 € adicionales (además de los 1.200 €), si se soportan gastos por la custodia del hijo menor de 3 años en guarderías o centros educativos autorizados.

52. Mejoran las deducciones por familia numerosa o personas con discapacidad a cargo, y se añade la establecida a favor del cónyuge no separado legalmente con discapacidad (artículo 81.bis LIRPF). Son las siguientes deducciones:

a) Por cada descendiente con discapacidad con derecho a la aplicación del mínimo por descendientes, hasta 1.200 € anuales.

b) Por cada ascendiente con discapacidad con derecho a la aplicación del mínimo por ascendientes, hasta 1.200 € anuales.

c) Por ser ascendiente, o hermano huérfano de padre y madre, que forme parte de una familia numerosa conforme a la Ley 40/2003, de Protección a las Familias Numerosas, o por ser ascendiente separado legalmente, o sin vínculo matrimonial, con dos hijos sin derecho a percibir anualidades por alimentos y por los que tenga derecho a la totalidad del mínimo previsto en el artículo 58 Ley 40/2003, hasta 1.200 € anuales. En caso de familias numerosas de categoría especial, esta deducción se incrementa en un 100 %. Este incremento no se tendrá en cuenta a efectos del límite a que se refiere el artículo 58.2 Ley 40/2003. Esta cuantía se incrementa hasta en 600 € anuales por cada hijo que forme parte de la familia numerosa que exceda del número mínimo de hijos exigido para adquirir la condición de familia numerosa de categoría general o especial. Este incremento no se tiene en cuenta a efectos del límite del artículo 58.2 Ley 40/2003.

d) Por el cónyuge no separado legalmente con discapacidad, siempre que no tenga rentas anuales, excluidas las exentas, superiores a 8.000 € ni genere el derecho a las deducciones previstas en las letras a) y b) anteriores, hasta 1.200 € anuales. La deducción por cónyuge no separado legalmente con discapacidad y el incremento de la deducción previsto por cada hijo que exceda del número mínimo exigido para adquirir la condición de familia numerosa, se determinará tomando en consideración exclusivamente los meses desde agosto a diciembre del 2018.

53. Nueva deducción en la cuota para unidades familiares formadas por residentes fiscales en Estados miembros de la Unión Europea o del Espacio Económico Europeo: aplicable a contribuyentes cuyos restantes miembros de la unidad familiar residan en otro Estado miembro de la UE o del EEE, lo que les impide presentar declaración conjunta.

54. Porcentaje de la deducción de la cuota por obtención de rentas en Ceuta y Melilla: 60 %.

55. Retención o ingreso a cuenta del 19 % en caso de transmisión de derechos de suscripción preferente, tanto para entidades cotizadas como no cotizadas, desde 1-1-2017.

56. Exención de los premios de determinadas loterías y apuestas, hasta 40.000 €, con efectos desde 5-7-2018.

57. Todas las comunidades autónomas han aprobado su propia escala general de IRPF: algunas de estas escalas son más progresivas que el 50 % de la estatal, como son Andalucía, Aragón, Asturias, Baleares, Canarias, Cantabria, Cataluña, Extremadura, La Rioja, Murcia o Valencia. Otras tienen tarifas autonómicas menos progresivas como Castilla y León y Madrid.

58. Todas las comunidades autónomas tienen establecidas deducciones propias o modifican las estatales.

59. En cuanto a los mínimos personales y familiares, las comunidades autónomas de Baleares, Castilla y León y Madrid han regulados estos mínimos.

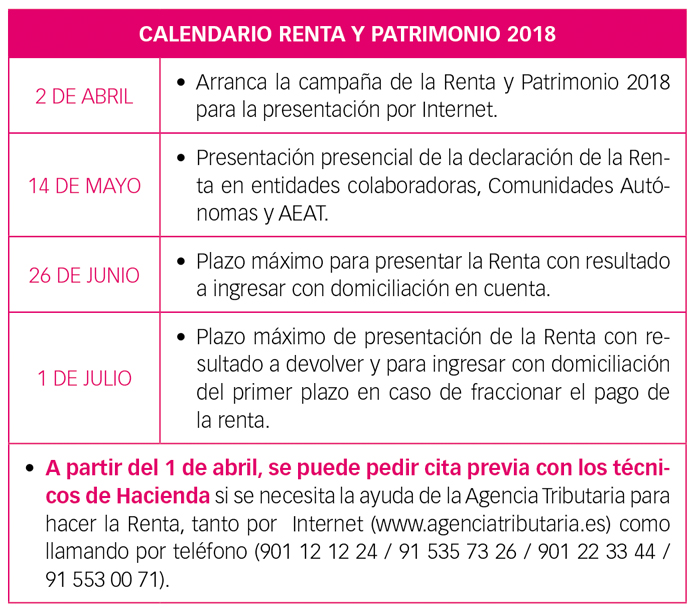

60. Calendario: esta campaña arranca el 2 de abril para la presentación por Internet. La presentación presencial en entidades colaboradoras, CCAA y AEAT está prevista a partir del 14 de mayo. El plazo máximo de presentación será hasta el 1 de julio. Si el resultado es a ingresar con domiciliación en cuenta, hasta el 26 de junio.